はじめに

アセットマネジメントの基礎知識と注目される理由

アセットマネジメントとは、個人や企業などの顧客から預かった資産を、専門的な知識と高度な戦略を用いて管理・運用し、その価値を最大化するサービスを指します。アセット(資産)には、株式、債券、投資信託といった金融資産のほか、不動産、インフラ設備、IT資産など多岐にわたるものが含まれます。

近年、日本政府が「貯蓄から投資へ」の流れを加速させる「資産運用立国」構想を掲げ、NISA制度の拡充などを行ったことにより、アセットマネジメント業界は大きな注目を集めています。市場規模が拡大する中で、専門的な運用能力を持つアセットマネージャーの需要は高まっており、キャリアアップを目指す方にとっても魅力的な分野となっています。

記事のターゲット・目的

この記事は、アセットマネジメント業界に興味を持つ就職・転職検討者、特に金融業界や不動産業界でのキャリアを考えている方を主なターゲットとしています。アセットマネジメントの全体像から、金融・不動産それぞれの領域における具体的な業務内容、必要なスキルや資格、キャリアパス、そして将来の業界動向までを網羅的に解説し、読者がこの分野でのキャリアを具体的に検討できるよう情報を提供することを目的としています。

アセットマネジメントの全体像

金融・不動産におけるアセットマネジメントの違い

アセットマネジメントは、対象とする資産によって「金融アセットマネジメント」と「不動産アセットマネジメント」に大別されます。

- 金融アセットマネジメント

- 主に株式、債券、投資信託などの金融商品を対象とします。

- 投資家から集めた資金を最適なポートフォリオで運用し、企業の成長に伴う値上がり益や配当収入、債券の利息収入などを通じて利益の最大化を目指します。

- 金融市場の動向分析、リスク管理、ポートフォリオのリバランスなどが主な業務です。

- 不動産アセットマネジメント

- オフィスビル、商業施設、物流施設、マンションなどの投資用不動産を対象とします。

- 物件の取得、運用計画の策定、賃料調整、リノベーション、売却など、不動産の実物としての価値を維持・向上させることを通じて収益の最大化を目指します。

- 金融知識に加えて、不動産市場の専門知識が不可欠です。

アセットマネジメント業界の特徴と現状

アセットマネジメント業界は、顧客の資産を運用・管理し、その対価として運用資産残高に応じた信託報酬(運用管理費用)を得る「ストック型ビジネス」が基本です。これにより、一度顧客の資産を預かると継続的に収益が発生する安定性が特徴です。

- 市場の活性化

- 政府の「資産運用立国」構想や新NISA制度の開始により、「貯蓄から投資へ」の流れが加速し、個人投資家の関心が高まっています。

- これに伴い、投資信託への資金流入が増加し、業界全体の運用資産残高(AUM)が拡大しています。

- 人材ニーズの増加

- 市場の拡大に伴い、運用、営業、商品開発、ミドル・バックオフィスなど、あらゆる部門で専門的な知識を持つ人材の需要が高まっています。

- 特に、アクティブ運用やオルタナティブ運用(不動産、プライベートエクイティなど)の担当者の採用が活発です。

プロパティマネジメント・ビルマネジメント等との違い

アセットマネジメントと混同されやすい言葉に、プロパティマネジメント(PM)やビルマネジメント(BM)があります。これらは不動産管理において連携するものの、役割が異なります。

- アセットマネジメント(AM)

- 資産全体の戦略的な運用計画を立案し、投資家の目標達成を目指します。

- 投資用不動産の取得・売却の判断、大規模な改修計画、資金調達など、より高次元での意思決定を担います。

- 投資利回り最大化の責任を負います。

- プロパティマネジメント(PM)

- アセットマネージャーの戦略に基づき、個々の不動産の日常的な運営・管理業務を担います。

- 具体的には、テナントの募集・契約管理、賃料の回収、物件のメンテナンス・修繕、入居者対応などが含まれます。

- 物件の物理的な価値維持と収益性の最大化を目指す実務担当者です。

- ビルマネジメント(BM)

- プロパティマネジメントの一部として、建物設備の維持管理や保守点検といった技術的な側面が強調される場合が多いです。

AM、PM、BMはそれぞれ異なる役割を持ちますが、物件の資産価値を最大限に高めるために密接に連携しています。

金融領域におけるアセットマネジメントの業務内容

金融アセットマネジメントは、多岐にわたる金融商品を対象とし、専門的な知識とスキルが求められる分野です。

主な資産クラス(株式・債券・投資信託等)

金融アセットマネジメントで扱う主な資産クラスには以下のようなものがあります。

- 株式

- 企業の所有権の一部を表す証券で、企業の成長による値上がり益(キャピタルゲイン)や配当収入(インカムゲイン)を狙います。

- 個別企業の分析(財務状況、競争力、将来性など)が重要です。

- 債券

- 国や企業が発行する借用証書で、定期的な利息収入(インカムゲイン)と、満期時の元本償還を基本とします。

- 信用リスク、金利リスク、流動性リスクなどを考慮した運用が必要です。

- 投資信託

- 多数の投資家から集めた資金を一つにまとめ、専門家が株式や債券、不動産など複数の資産に分散投資する金融商品です。

- 個人投資家でも少額から分散投資が可能で、運用会社がファンドを組成・運用し、販売会社を通じて販売されます。

- オルタナティブ投資

- 伝統的資産(株式・債券)以外の投資対象を指し、不動産、プライベートエクイティ(未公開株)、ヘッジファンド、インフラ投資、コモディティ(商品)などがあります。

- ポートフォリオの分散効果を高める目的で活用され、高い専門知識とネットワークが求められます。

運用部門の仕事内容(ファンドマネージャー、アナリスト等)

運用部門は、顧客から預かった資産を市場で直接運用する会社の「頭脳」ともいえる役割を担います。

- ファンドマネージャー(ポートフォリオマネージャー)

- 投資家から預かった資金(ファンド)の運用責任者です。

- 経済や市場の分析、個別企業の調査結果に基づき、どの資産に、いつ、どれだけ投資するかの最終的な意思決定を行います。

- ファンドのパフォーマンスに対する全責任を負い、高いプレッシャーとやりがいを伴います。

- アナリスト

- 担当する業界や企業について、財務分析や経営者への取材などを通じて深く調査・分析し、投資価値を評価します。

- その分析結果をファンドマネージャーに報告し、投資アイデアを提言する重要な役割を担います。アナリストとしての経験を積んだ後、ファンドマネージャーになるのが一般的なキャリアパスの一つです。

- エコノミスト/ストラテジスト

- マクロ経済の動向や金融政策などを分析し、中長期的な投資戦略の方向性を策定します。

- 経済状況の進展を予測し、運用戦略に反映させます。

- トレーダー

- ファンドマネージャーの投資判断に基づき、市場で株式や債券などの売買注文を執行する専門職です。

- 最適なタイミングと価格で取引を成立させるスキルが求められます。

- 商品開発

- 顧客ニーズや市場トレンドを捉え、新しい運用商品を企画・設計します。

- 運用部門や営業部門と連携し、ファンドのコンセプトや投資対象、報酬体系などを具体化します。

営業・ミドル・バック部門の仕事内容

運用部門を支え、アセットマネジメント会社のビジネスを円滑に進めるための重要な役割を担います。

- 営業部門

- 投資信託営業(リテール営業): 個人投資家向けの投資信託を、販売窓口となる銀行や証券会社に紹介し、取り扱ってもらうための営業活動を行います。販売担当者向けの勉強会開催やマーケット情報の提供など、販売支援のコンサルティング業務も重要です。

- 機関投資家営業: 年金基金や保険会社、学校法人といった大口の投資家に対して、それぞれの運用ニーズに合わせた資産運用サービスを提案します。顧客への運用報告や、新たな運用戦略の企画・提案など、高度な専門性と長期的なリレーション構築能力が求められます。

- ミドルオフィス

- フロントオフィス(運用・営業)をサポートしつつ、牽制・監視する重要な役割を担います。

- 主な業務は、ファンドのパフォーマンス測定・分析、運用チームが抱えるリスクの管理、投資ガイドラインの遵守状況のモニタリングなどです。

- バックオフィス

- ファンド運営の事務的な基盤を支える部門です。

- トレーダーが執行した取引の決済処理、日々の基準価額の算出を行うファンド計理、資産の残高管理、法務・コンプライアンスなどが含まれます。正確性と緻密さが求められる業務が中心です。

金融アセットマネジメントに必要なスキル・資格

金融アセットマネジメントで活躍するためには、以下のようなスキルや資格が有効です。

- スキル

- 分析力: 市場や企業の動向、リスクなどを正確に分析する能力。

- 論理的思考力: 複雑な情報を整理し、合理的な投資判断を下す能力。

- コミュニケーション能力: 顧客や社内外の関係者と円滑な意思疎通を図り、信頼関係を築く能力。

- 語学力: 特に外資系企業やグローバルな投資を行う部門ではビジネスレベルの英語力が必須とされることが多いです(TOEIC 800点以上が目安)。

- PCスキル: ExcelやPowerPointを使いこなし、データ分析や資料作成を行う能力。

- 学習意欲: 金融市場は常に変化するため、最新の情報や知識を継続的に学び続ける姿勢。

- 資格

- CFA(Chartered Financial Analyst): 投資分析、ポートフォリオ管理などを包括的にカバーする国際的に権威のある難関資格。ファンドマネージャーやアナリストを目指す人に強く推奨されます。

- 証券アナリスト(CMA): 日本証券アナリスト協会が認定する資格で、証券分析と投資運用に関する専門知識を証明します。国内の運用会社で重視されます。

- MBA(経営学修士): 経営学に関する知識を体系的に学ぶことができ、マネジメント職へのキャリアアップに役立ちます。

- 公認会計士: 企業の財務分析や価値評価、ミドル・バックオフィス業務で知識を活かせます。

不動産アセットマネジメントの業務内容

不動産アセットマネジメントは、投資用不動産の価値を最大化することに特化した専門性の高い分野です。

不動産アセットマネジメントの役割

不動産アセットマネジメントの主な役割は、投資家や不動産オーナーに代わり、不動産の取得から運用、売却までの一連のプロセスを総合的に管理し、不動産の価値を最大化して効率的な利益を生み出すことです。市場動向や経済状況、法改正に対応し、戦略的な運用計画を立案・実行することが求められます。

物件取得・バリューアップ・管理・売却の流れ

不動産アセットマネジメントの業務は、主に以下のサイクルで進められます。

- 物件取得(アクイジション)

- 投資家のニーズや投資戦略に合った収益性の高い物件情報を収集します。

- 立地、築年数、市場動向、エリアの需要、競合状況などを多角的に調査・分析(デューデリジェンス)します。

- 物件所有者との価格交渉や契約条件の調整を行い、有利な条件での取得を目指します。

- 大規模案件では、複数の投資家から資金を集めてファンドを組成することもあります。

- バリューアップ・管理(期中管理)

- 取得した不動産の価値を維持・向上させるための運用計画を策定します。

- プロパティマネージャー(PM)と協力し、賃料の調整、テナント構成の最適化、物件のリノベーション計画などを実施します。

- キャッシュフローの管理、資金計画の策定、決算・配当など、多岐にわたる業務を担当します。

- 投資家への運用結果の報告も重要な業務です。

- 売却(ディスポジション)

- 市場環境を分析し、売却に最適なタイミングを見極めます。

- 物件の資産価値を最大化するための戦略を立て、潜在的な買い手のリサーチや交渉を進めます。

- 売却価格の設定や契約条件の調整、各種書類作成、決済手続きなどを行い、最終的に利益を投資家へ分配します。

- 売却後に再投資を行うケースもあります。

投資家/オーナーへの情報開示と透明性

不動産アセットマネジメントでは、投資家やオーナーに対し、運用状況や市場見通しに関する透明性の高い情報開示が求められます。

- 定期的な運用報告

- 月次・四半期・年次ごとに、運用実績(キャッシュフロー、NOIなど)、賃貸借契約の一覧(レントロール)、修繕計画の実施状況、テナント要望、トラブル対応などをまとめた報告書を作成・提出します。

- これにより、投資家は自身の資産がどのように運用されているかを正確に把握できます。

- コミュニケーション

- 定期的なミーティングやウェブ会議を通じて、運用状況や市場見通しを直接説明し、投資目標やリスク許容度に関する意見交換を行います。

- 投資家の信頼を得るために、分かりやすく丁寧な説明が不可欠です。

不動産AMにおける求められる経験・スキル・資格

不動産アセットマネジメントで活躍するためには、以下のような経験・スキル・資格が有効です。

- 経験

- 不動産業界での実務経験(不動産売買、賃貸管理、デベロッパー、プロパティマネジメントなど)。

- 不動産ファイナンス、デューデリジェンスに関する知識。

- 銀行や証券会社での法人営業経験も活かせる場合があります。

- スキル

- 不動産運用の専門知識: 物件の価値評価、収益予測、市場分析、法規制(宅建業法、金融商品取引法など)の理解。

- 数値分析スキル: 資産価値の評価、リスク測定、収支分析、財務管理を行う能力。

- コミュニケーションスキル: 投資家やプロパティマネージャー、関連業者など、多様なステークホルダーと円滑な連携を図る能力。

- 交渉力: 物件の取得・売却、賃料交渉などで有利な条件を引き出す能力。

- 継続的な学習意欲: 不動産市場の動向、経済情勢、法改正に常にアンテナを張り、新しい知識を取り入れる姿勢。

- 資格

- 不動産鑑定士: 不動産の適正価格を算出する国家資格で、不動産アセットマネージャーとして強力な強みとなります。

- 証券アナリスト: 金融知識、特に証券投資や企業評価に関する知識を証明し、投資の側面から不動産を分析する能力をアピールできます。

- 不動産コンサルティングマスター: 不動産の有効活用や相続対策に関する専門知識とコンサルティング能力を証明します。

- 不動産証券化協会認定マスター: 不動産証券化に関する知識とスキルを証明でき、金融と不動産を融合した業務に役立ちます。

- 宅地建物取引士(宅建): 不動産取引の専門知識を証明する基本的な資格です。

アセットマネジメント職のキャリアと年収

アセットマネジメント業界は専門性が高く、それに伴い高水準の年収が期待できる業界です。

代表的なキャリアパス・一日の流れ

アセットマネジメント職のキャリアパスは、大きく分けて運用、営業、ミドル・バックの各部門で専門性を深める道と、マネジメント職へ進む道があります。

- キャリアパスの例

- 運用部門: ジュニアアナリスト → シニアアナリスト → ファンドマネージャー(ポートフォリオマネージャー)→ CIO(最高投資責任者)

- 営業部門: 営業担当(投資信託営業/機関投資家営業)→ リレーションシップマネージャー → 営業部長 → 役員

- ミドル・バック部門: オペレーション担当 → リスク管理専門家/コンプライアンス担当 → 部門長

- 経験を積んだ後、日系から外資系企業への転職で年収アップを目指すケースや、独立系ファンドへの参画、コンサルティングファームへの転身など、多様な選択肢があります。

- 一日の流れ(例:ファンドマネージャーの場合)

- 早朝: 最新の市場ニュースや経済指標をチェック。

- 午前: アナリストからの企業分析レポートを確認、運用戦略チームとのミーティング。

- 昼: 顧客や外部機関との電話会議、経済指標発表の確認。

- 午後: 投資判断に基づきトレーダーに売買指示、ポートフォリオのリバランス検討。

- 夕方: 運用状況の確認、翌日の市場予測、リスク管理部門との連携。

- 夜: 海外市場の動向確認、資料作成、自己学習。

年収レンジや報酬体系の特徴

アセットマネジメント業界は総じて高収入ですが、企業の種類(日系/外資系)や職種、経験によって大きく異なります。

- 日系企業

- 大手アセットマネジメント会社の平均年収は1,000万円~1,400万円程度が目安とされます。

- 安定した雇用と、着実に高年収を目指せるキャリアパスが特徴です。

- 成果報酬制を導入する企業も増えていますが、外資系に比べると固定給の割合が高い傾向にあります。

- 外資系企業

- 日系企業を大幅に上回る年収水準が特徴で、平均年収が日系企業の1.5倍~2倍になることもあります。

- 年収レンジは1,000万円から3,000万円以上となることも珍しくありません。

- 徹底した成果主義が浸透しており、年収に占めるボーナス(インセンティブ)の割合が非常に高く、個人のパフォーマンスや会社の業績によって年収が大きく変動します。

- 不動産アセットマネジメント

- 国内の不動産ファンドの場合、アセットマネージャーの年収相場は600万円~2,000万円程度と言われています。

- マネージャークラスで1,000万円~1,500万円、シニアクラスでは2,000万円を超えるポジションも存在します。

- 不動産ファイナンスやデベロッパー、プロパティマネジメントなどの経験者が、年収アップを実現しやすい分野です。

金融・不動産それぞれのキャリアアップ事情

- 金融アセットマネジメント

- 運用部門では、アナリストとして特定のセクターや資産クラスの専門知識を深め、ファンドマネージャーへと昇進するのが王道です。

- 営業部門では、機関投資家との強固なリレーションシップを築き、大型案件獲得を通じてキャリアアップします。

- テクノロジーの進化に伴い、クオンツ運用やデータサイエンスの専門家としての需要も高まっています。

- 不動産アセットマネジメント

- 物件の取得から売却まで一貫して携わることで、不動産と金融の両方の専門性を高めることができます。

- 不動産鑑定士や不動産証券化協会認定マスターなどの資格取得が、キャリアアップに直結しやすいです。

- 規模の大きな案件や、海外投資家との取引に関わることで、さらに専門性と年収を高める機会があります。

これからの業界動向と求められる人材像

アセットマネジメント業界は、テクノロジーの進化や社会情勢の変化により、大きな変革期を迎えています。

ESG投資・インデックス運用など新潮流

- ESG投資の拡大

- 環境(Environment)、社会(Social)、ガバナンス(Governance)を考慮した投資が、一時的なブームではなく、投資の主流となりつつあります。

- 投資家は収益性だけでなく、社会や環境への貢献を重視する傾向にあり、運用会社にはESG要素を投資戦略に組み込む能力が求められます。

- 日本政府も「資産運用立国」構想の中で、GX(グリーントランスフォーメーション)投資の推進を掲げ、ESG資金の呼び込みに注力しています。

- パッシブ運用とアクティブ運用の進化

- 低コストで市場平均に連動するパッシブ運用(インデックス運用)の人気が高まっています。

- 一方、市場平均を上回るリターンを目指すアクティブ運用は、市場の変動が激しい局面でその重要性が再認識されています。

- 両者のメリットを最大限に活かし、ハイブリッド型など新しい運用手法の進化も進んでいます。

デジタル化・効率化の進展

- AI・ビッグデータの活用

- AIや機械学習は、市場分析、リスク管理、取引執行の効率化に幅広く活用されています。

- 膨大なテキスト情報(ニュース記事、SNS、決算報告書など)を解析し、人間では捉えきれない投資のヒントを見つけ出すなど、運用プロセスの高度化が進んでいます。

- 顧客向けのロボアドバイザーサービスも登場し、パーソナライズされた投資情報提供が可能になっています。

- 業務の自動化と効率化

- バックオフィス業務の自動化や、リスク管理モデルの高度化が進み、全体的な業務効率が向上しています。

- IT技術を理解し活用できる人材、特にデータサイエンティストやITエンジニアの需要が高まっています。

今後アセットマネジメント従事者に求められる視点

- 専門性と倫理観

- 高度な金融知識や分析力に加え、顧客の資産を預かるプロフェッショナルとしての高い倫理観が不可欠です。

- ESG投資の拡大に伴い、企業の社会的責任や持続可能性を評価する視点も重要になります。

- 変化への適応力

- 金融市場、経済状況、テクノロジーは常に変化するため、新しい知識やスキルを継続的に学び、柔軟に適応する力が求められます。

- グローバルな視点

- 国際的な市場との連携や海外投資家との取引が増える中で、グローバルな経済動向を理解し、多様な文化背景を持つ人々とのコミュニケーション能力が重要になります。

- テクノロジーリテラシー

- AIやデータ分析ツールを積極的に活用し、業務の効率化や新たな投資機会の創出につなげる能力が求められます。

アセットマネジメント業界への転職・就職ポイント

必要なスキル・資格まとめ

アセットマネジメント業界への転職・就職を成功させるためには、以下のスキルや資格を身につけることが有効です。

- 必須級のスキル

- 論理的思考力と分析力: 市場や企業の動向を深く分析し、合理的な判断を下す基礎能力。

- コミュニケーション能力: 顧客やチームメンバー、関連部署との円滑な連携に不可欠。

- 学習意欲・探求心: 常に変化する市場に対応し、自己成長を続ける姿勢。

- 有利になるスキル・経験

- 語学力(特に英語): 外資系企業や国際的な案件で必須。TOEIC 800点以上が目安。

- PCスキル(Excel, PowerPoint): データ分析、資料作成に不可欠。PythonやRなどのプログラミング言語スキルも歓迎されます。

- 金融・不動産の実務経験: 証券会社でのアナリスト経験、銀行の運用部門、不動産売買・開発・PM経験などが高く評価されます。

- 有利になる資格

- CFA(米国証券アナリスト) / 証券アナリスト(CMA): 金融・投資の専門知識を証明する代表的な資格。

- 不動産鑑定士 / 不動産証券化協会認定マスター: 不動産AMを目指す場合に特に有効。

- MBA(経営学修士): マネジメント職へのキャリアアップに役立つ。

- 公認会計士: 財務分析やバックオフィス業務で活かせる。

- 宅地建物取引士: 不動産AMで基本的な不動産知識を証明できる。

転職活動・未経験者のキャリアアップのコツ

- 業界理解を深める: 企業ごとのビジネスモデル、運用戦略、社風などを事前にしっかりリサーチしましょう。

- 自身の強みを明確にする: 過去の経験やスキルがアセットマネジメントのどの業務で活かせるかを具体的にアピールできるよう準備します。

- ポテンシャル採用を狙う: 未経験者の場合、20代の金融業界出身者が主な対象となりますが、ITスキルやデータ分析能力など、異業種で培った専門性もアピールポイントになります。業界への強い熱意と学習意欲を示すことが重要です。

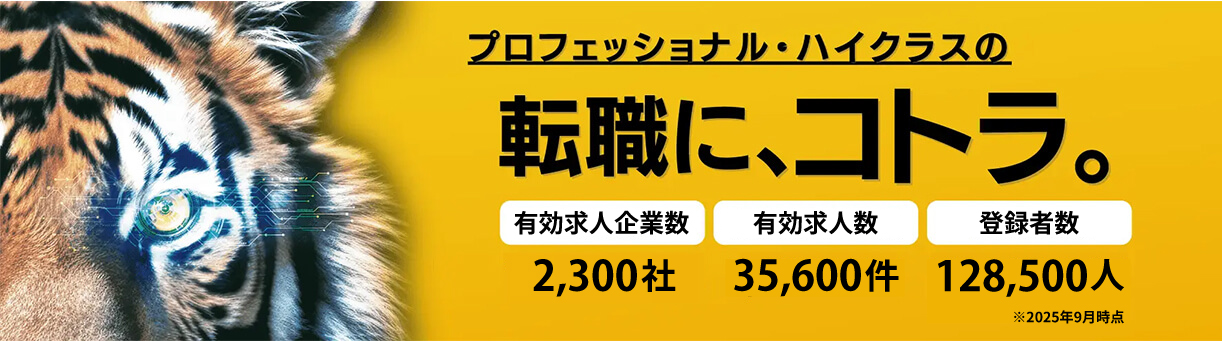

- 転職エージェントの活用: アセットマネジメント業界の求人は非公開案件も多いため、業界に特化した転職エージェントを利用することで、質の高い求人情報や専門的なサポート(履歴書添削、面接対策、条件交渉など)を受けられます。

- 中長期的なキャリアプラン: いきなり難関ポジションを目指すのではなく、まずはアシスタントやミドル・バックオフィス部門で業界の基礎を学び、徐々にキャリアアップしていくことも有効な戦略です。

よくある質問

- 未経験でも転職は可能か?

- 業界未経験からの転職は、高い専門知識が求められるためハードルは高いですが、不可能ではありません。特にポテンシャル採用や、親和性の高いIT・コンサルティング業界からの転職事例も増えています。関連資格の取得や、自身の熱意と学習意欲を強くアピールすることが重要です。

- ワークライフバランスは?

- 証券業界と比較すると残業時間は比較的少なく、月平均10~20時間程度で、働きやすい環境の企業が多いとされています。リモートワークやフレックスタイム制を導入している企業も増えています。ただし、市場の急変時や繁忙期には業務量が増えることもあります。

- 年収はどれくらい期待できるか?

- 全体的に高水準ですが、日系大手で1,000万円~1,400万円程度、外資系では1,000万円~3,000万円以上と、企業や個人の実績によって大きく異なります。成果主義が強いため、実績次第で大幅な年収アップも可能です。

まとめ

アセットマネジメントのやりがいと将来性

アセットマネジメントは、顧客の貴重な資産を預かり、その価値を最大化することで社会に貢献できる、非常にやりがいのある仕事です。自身の分析や投資判断が数字として明確に表れるため、大きな達成感を得られます。

政府の「資産運用立国」構想や新NISA制度の推進、ESG投資の拡大、デジタル化の進展など、アセットマネジメント業界は大きな成長期にあります。今後も多様な投資ニーズに応えるべく進化を続け、高い専門性と倫理観を持つ人材がますます求められるでしょう。

興味を持った方への次のステップ

アセットマネジメント業界に興味を持たれた方は、まずこの記事で紹介した業務内容や求められるスキル・資格を参考に、ご自身のキャリアプランを具体的に考えてみてください。

- 関連する資格の勉強を始める。

- 業界研究をさらに深め、興味のある企業を見つける。

- 転職エージェントに相談し、自身の市場価値やキャリアパスについてアドバイスを受ける。

アセットマネジメント業界は、あなたの専門性と情熱を活かせる魅力的なキャリアフィールドとなるでしょう。

PEファンド、ベンチャーキャピタル(VC)の最新求人情報

- PEユニット 運用専門員 【フロント】/公的機関/年収:~1800万円/東京都

- 新設バイアウトファンドでの投資担当/年収:~1600万円/東京都

- 日本進出直後の外資系バイアウトファンドにおける投資担当(Associate)/年収:2000万円~/東京都

- 投資担当者シニア/地方創生に向けた投資・事業経営会社/年収:~800万円/東京都

- 【東京/シンガポール】プライベート・クレジット投資企画・推進担当/大手銀行/年収:~1200万円/東京都

- 【群馬】ファンド業務/地方銀行※出向/年収:800万円~1400万円/群馬県

- VP〜AS(PE事業)/グロースファンド・FASを展開するスタートアップ支援企業/年収:1200万円~/東京都

- プライベートエクイティファンドでの投資業務(プリンシパル)/年収:1800万円~/東京都

- 【群馬】ポートフォリオマネジメント/地方銀行/年収:800万円~1400万円/群馬県

- 事業再生ファンドのミドルバック業務/企業再生ファーム/年収:~800万円/東京都

- VP〜AS(PE事業)/グロースファンド・FASを展開するスタートアップ支援企業/年収:1200万円~/東京都

- ベンチャー投資担当者/銀行系投資会社/年収:~800万円/東京都

- 投資会社でのグロース投資業務/年収:~1000万円/東京都

- 宇宙フロンティアファンドの投資担当/独立系運用会社/年収:~1200万円/東京都

- 投資先ベンチャー企業の管理事務/クロージング、契約管理[管理職]/ベンチャーキャピタル(総合金融グループ)/年収:~800万円/東京都

- 投資実務(部長〜マネジャー)(関連会社へ出向)/大手総合金融グループ/年収:~1600万円/東京都

- 投資部実務担当者(グループ会社出向)/大手総合金融グループ/年収:~1600万円/東京都

- 創薬バイオ領域特化型ベンチャーキャピタリスト/ベンチャーキャピタル(総合金融グループ)/年収:~1600万円/東京都

- 半導体領域特化型ベンチャーキャピタリスト/ベンチャーキャピタル(総合金融グループ)/年収:~1600万円/東京都

- オープンイノベーションの推進、ベンチャー企業のソーシング・デューデリジェンス・モニタリング業務/ベンチャーキャピタル(総合金融グループ)/年収:~1000万円/東京都

この記事を書いた人

コトラ(広報チーム)

金融、コンサルのハイクラス層、経営幹部・エグゼクティブ転職支援のコトラ。簡単無料登録で、各業界を熟知したキャリアコンサルタントが非公開求人など多数のハイクラス求人からあなたの最新のポジションを紹介します。

-37.png)