フィンテック(FinTech)とは?

昨今、フィンテック(FinTech)という言葉が日本で注目を集めています。フィンテック(FinTech)とは、金融とテクノロジーを組み合わせた造語(Financial + Technology)で、銀行や証券などの金融分野とテクノロジーを組み合わせた革新的な事業領域のことです。

フィンテック(FinTech)はひとことでいうと「金融サービスのボーダレス化」といえます。

これまでデータとして膨大に蓄積されていた銀行口座の取引履歴やショッピングの購買履歴などビッグデータ解析から興味や関心を予測したり、GPSやIoTなどから取得した位置情報やモノの利用状況からリアルタイムにタイムリーな提案を行ったりするなど、金融機関以外でもこれまでにない新しい金融サービスのユーザーエクスペリエンス(UX)を提供できるようになります。

フィンテックの歴史

フィンテック(FinTech)はもともとは海外で生まれた造語ですが、歴史を遡ると金融とテクノロジーは金融業界では密接な関係にあります。

例えば、金融市場においてはコンピューターを活用してミリ秒単位で競う超高速・高頻度取引(ハイ・フリークエンシー・トレーディング)や、金融機関の予想最大損失額であるVaR(バリュー・アット・リスク)の計算における高速システム分散計算処理など、もともと金融工学を駆使した金融テクノロジーは長く存在してきました。

それでは、なぜ今あらためてフィンテック(FinTech)がクローズアップされてきているのでしょうか。

フィンテックの背景

フィンテック(FinTech)の背景にはスマートフォンの登場により人々の生活スタイルが大きく変わり、金融機能をうまく活用した新しいサービスが生まれてきたことが挙げられます。

あらゆる情報の入手ルート、サービスや商品の比較、金融商品の売買や資産管理の方法、更には電子商取引(EC)の拡大によるインターネット上での購入から決済までの一連のサービスの進化により、利用者や消費者(エンドユーザー)に対するサービスの提供主体としての接点が変化しました。これまでの金融機関の店舗やネットサイトから、EC企業やIT企業など非金融機関が提供する身近で高い付加価値を持ったインターネットサービスに置き換えられています。

つまり、エンドユーザーの思考や行動が変わり、金融機関の看板やブランドによる自前主義で競い合う時代から、スタートアップ企業と柔軟かつスピーディーな連携を図り、目まぐるしく変化する外部環境やユーザーニーズに適合したサービスを次々と生み出していかないと、大手の金融機関でさえ生き残れない時代が来たといえます。そのような現状打破に向けた切り札となるのがフィンテック(FinTech)です。

フィンテック(FinTech)業界の現状

フィンテック業界の市場規模

フィンテック(FinTech)業界の市場規模は、海外では2021年の34兆円から2030年までに210兆円にまで成長が見込まれており、日本でも2022年におよそ1兆円まで規模が拡大しています。デジタル化の進展やフィンテック(FinTech)ベンチャー企業の参入など業界の成長を後押ししており、今後も市場規模の拡大が期待されます。

フィンテック業界の動き

金融機関のオープンイノベーションとして三井住友銀行によるミートアップや、三菱UFJ銀行によるアイデアコンテストなど、有望なフィンテック(FinTech)企業の紹介や新しいアイデアの募集コンテストを通じて、フィンテック(FinTech)ビジネスのマッチングや事業化に向けて旗振り役となる動きが活発化しています。

また、

・VISAやMasterなどの国際カードブランドをはじめとする電子決済ソリューションを通じたインバウンド需要と、地方創生に対する取組みの強化

・ペイメント業界の今後の展望とフィンテック(FinTech)による未来の絵姿を発信しているデロイトトーマツコンサルティング/デロイトトーマツファイナンシャルアドバイザリー社

・ビッグデータやAPIの活用などの分野で取組むTIS社

・世界の金融ITサービス企業のランキング「FinTech Rankings(フィンテック・ランキングス)」上位100社にランクインしたシンプレクス社

・富士通やNTTデータ、日本アイ・ビー・エムなどの大手IT企業

などフィンテック(FinTech)に関連するコンソーシアムの形成や支援プログラムの提供を相次いで発表するなど、まるでゴールドラッシュに沸いたかのように少しでも早期に優良なフィンテック(FinTech)スタートアップ企業を取り込み、金融機関に提案しようとする動きも本格化しています。

そして、今がチャンスとばかりに新たにフィンテック(FinTech)スタートアップを設立する起業家(アントレプレナー)も増えています。このように、フィンテック(FinTech)というキーワードの裏には、新しい事業創出に向けた起業家による側面と、投資案件としてリターンを狙う事業投資という側面の二つのモチベーションが背中を押して取組みを加速させているというのが現状です。

フィンテック(FinTech)サービスの登場

フィンテック(FinTech)サービスの登場により、これまでは価値ある情報や専門性を持つ一部の投資家や資産家に限られていたサービスや投資手法が、誰でも自由に広く利用できるようになってきました。

別の言い方をすれば、現状の金融サービスに対する不満や課題を解決することから生まれるサービスこそがフィンテック(FinTech)であるともいえます。

これは、銀行や証券会社など既存の金融機関にとっては、その存在意義を再定義する必要性に迫られていることを意味しています。

>フィンテック(FinTech)、IT業界転職のご相談(無料)はこちら

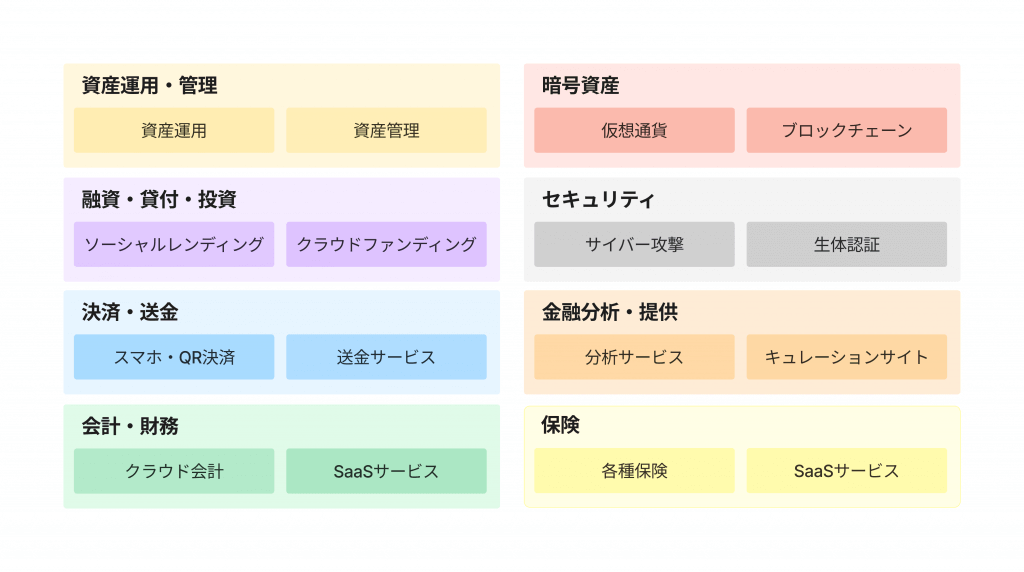

主なフィンテック(FinTech)ベンチャー企業のカテゴリーとサービス

主なフィンテック(FinTech)ベンチャー企業の8つのカテゴリーとサービス一覧を以下にご紹介します。

個人向け資産運用・投資支援

ロボアドバイザーやAI(人口知能)を活用した自動化アルゴリズムにより資産ポートフォリオの運用を支援するサービスです。スマホアプリを提供するサービスも誕生し、資産運用により気軽にチャレンジできることで注目が集まっています。

ウェルスナビ:資産運用シミュレーション「WealthNavi」

お金のデザイン:Financial Robo-Advisor「THEO」

TORANOTEC:自動投資アプリ「トラノコ」

FOLIO:ロボアドバイザー「FOLIO」

ファンドラップ:投資信託の積立運用「ファンドラップ」

株式や投資信託などの金融商品取引(SBI証券、マネックス証券、楽天証券、LINE証券)

個人向け資産管理

資産管理(PFM:Personal Finance Management)は、一般的に銀行や証券などにある資産やクレジットカードなどの口座情報を一元管理できるサービスです。家計簿アプリなどもPFMの一種とされます。PFMサービスは個人がより手軽に賢く資産管理をする機会の創出に繋がります。

マネーフォワード:家計簿アプリ・クラウド家計簿「Money Forward ME」

くふうAIスタジオ:家計簿アプリ「Zaim」

BeaTail:家計・資産管理サービス「Dr.Wallet」

マネーツリー:資産管理サービス「Moneytree」

オンライン融資・貸付

企業や個人向けの融資サービスやマイクロ投資、ソーシャルレンディングなどの投資サービスです。インターネット上で融資・貸付が完結し、AIを活用した与信スコアの算出などで審査スピードが早いといった特徴があります。また中小企業や個人もサービスを利用することで融資・貸付がしやすくなりました。

J Score:個人向け融資「AIスコア・レンディング」

ミュージックセキュリティーズ:マイクロ投資(セキュリテ)

日本クラウド証券:ソーシャルレンディング「Crowd Bank」

バンカーズ:ソーシャルレンディング「バンカーズ」(旧:SBIソーシャルレンディング)

クラウドクレジット:海外とつながるソーシャルレンディング「クラウドクレジット」

MFS:オンライン型住宅ローンサービス「MOGE CHECK」

クラウドファンディング

クラウドファンディングはインターネット上でプロジェクトに対する不特定多数の賛同者から事業資金を募ることができる資金調達の一種です。インターネットを通じて、資金調達のハードルが下がり全国に向けてプロジェクトを発信することで多様な資金提供者を募ることができるため、従来の金融サービスと比べてもメリットが大きいです。

クラウドファンディング

CAMPFIRE:「キャンプファイヤー」

Makuake:「マクアケ」

READYFOR:「READYFOR」

不動産投資型クラウドファンディング

ロードスターインベストメンツ:「OwnersBook」

Myアセット:「Myファンドクラウド」

エー・ソリューションズ:「A’s SEEDS」

金融情報の分析・提供

こちらは金融・経済情報データの分析サービスやプラットフォーム、ニュースを目利き役として集約するキュレーションサイトなどが挙げられます。企業やユーザーの効率性と利便性を向上させる役割を担っています。

ナウキャスト:経済統計データ分析サービス「ナウキャスト」

xenoBrain:経済予測分析プラットフォーム「ゼノブレイン」

ユーザベース:企業・業界分析情報プラットフォーム「SPEEDA」

ZUU:経済・金融情報サイト「ZUU online」

決済・送金

スマホやQRコード決済を中心とした電子決済や、個人間でのお金のやり取りを実現するオンライン送金サービスなど、金融取引を効率化・便利化するサービスを提供します。

Apple:「Apple Pay」

PayPay:「PayPay」

LINE Pay:「LINE Pay」

メルペイ:「メルペイ」

楽天ペイメント:「楽天ペイ」

auペイメント:「au Pay」

Kyash:「Kyash」

Paidy:後払いサービス「ペイディ」

JAL ペイメント・ポート:キャッシュレス決済「JAL Global WALLET」

メタップス:各種決済サービス「会費ペイ」「イベントペイ」「チケットペイ」

GMOペイメントゲートウェイ:法人向けPGマルチペイメントサービス

インフキュリオン:ウォレットサービス「Wallet Station」

デジタルワレット:モバイル国際送金サービス「Smiles」

暗号資産・仮想通貨

仮想通貨はブロックチェーン技術を活用し金融機関などの管理主体を介さず記録保存が可能で、インターネット上で取引ができるデジタル通貨です。主にビットコインやイーサリアムなどの暗号資産・仮想通貨が有名です。

bitFlyer:仮想通貨取引所「bitFlyer」

ディーカレット:仮想通貨取引所「DeCurret」

コインチェック:仮想通貨取引所「コインチェック」

ビットポイントジャパン社:暗号資産「ビットポイント」の開発・提供

Orb:ブロックチェーンインフラ基盤 Orb

LayerX:ブロックチェーン関連事業

保険

保険料の見積もり・比較・申し込みをオンラインで完結できるサービスや、保険の加入・管理を効率化するフィンテックサービスです。また保険とテクノロジーを掛け合わせてInsurTech(インシュアテック)とも呼ばれます。

スマートドライブ:損害保険サービス「SmartDrive Cars」

JustInCase:個人向け各種保険サービス、SaaS型保険システム「joinsure」

Hocan:保険代理店向け契約管理クラウドサービス「hocan」

FINPLANET:ネット金融サービス「fints」

PayPay保険サービス:「PayPayほけん」

法人向け経営・会計クラウド支援

主に中小企業の経営効率や社内業務の効率化を図るクラウド自動化サービスです。クラウド会計ソフトや経費精算システムなどのSaaSサービスを通じて、企業の財務管理をサポートします。

freee:クラウド会計ソフト「freee」

マネーフォワード:クラウド会計ソフト「MFクラウド会計」「MFクラウドマイナンバー」

VELC:業務・経営管理システム「board」

MakeLeaps:請求業務クラウドサービス「MakeLeaps」

ROBOT PAYMENT:「請求管理ロボ」

BeaTail:経費管理サービス「Dr.経費精算」

OLTA:クラウドファクタリングサービス「OLTA」

ポスタス:クラウドPOSレジ「ポスタス」

セキュリティ

フィンテック産業が発展するにつれて、金融取引のハッキングやフィッシング攻撃などの発生リスクが大きくなります。口座開設やスマホ決済など、生体認証技術はさまざまな場面で使われており、ユーザーの利便性やセキュリティの向上に繋がっています。

カウリス:法人向けクラウド型不正アクセス検知「FraudAlert」

バンクガード:サイバー攻撃対策「スーパーワンタイムパスワード」「スーパー乱数表」

Liquid:生体認証サービス「LIQUID eKYC」

フィンテック(FinTech)企業の仕事の内容と求められる人材・スキル

2015年に入り、フィンテック(FinTech)企業の設立は急速に増えています。以下、ステージごとに仕事の内容と求められる人材・スキルを紹介します。

これは、フィンテック(FinTech)だけにあてはまる固有のものというわけではありませんが、成長ステージを駆け上がるスピードは格段に速まっており、フィンテック(FinTech)企業における成功や失敗体験をシリアルに繰り返しながら、将来、自分で起業することを視野に入れたキャリアアップを図る人が多い業界です。

(ステージ1:創業期)

主に最初は事業アイデアを持つ起業家がプロトタイプをスピーディーに開発し、小さくサービスの提供をはじめて仮説検証を繰り返しながら進化させていくリーンスタートアップ的なアプローチが主流です。

10名未満のフィンテック(FinTech)スタートアップ企業の場合、サービス内容やビジョンに共有した仲間が集まりそれぞれが得意な領域を自分の判断で突破して進めていくアジャイルなスタイルが多くみられます。

収入のために仕事をするというのではなく、サービスそのものに惚れ込み、短期間でサービスを生みだし立ち上げることに寝食を忘れるほど熱中し、次々と目の前に現れる課題やビジネス拡大に向けた推進に係る作業をこなしていきます。

失敗しないためのアプローチを探すのではなく、失敗を糧にして自動補正しながら前へ前へと行動し、成功法を見出すスピード感が求められる場合が多く、この段階では、専門的なスキルもさることながら、ゼロからの推進力や実行力が求められます。

<採用される職種・スキル>

主にサービスを提供するためのプラットフォームの立ち上げが中心となるため、創業メンバーのほか、iPhoneアプリ開発、iPhoneアプリとWebAPIとの連携機能など企画、設計、実装、テスト、メンテナンスを一貫して対応できる技術開発者が求められます。

特にUXへの強い興味を持ち創意工夫できること、基本的なアルゴリズムやデータ構造の理解ができることなどが挙げられます。また、優れたUXデザイナーも重視されます。

(ステージ2:成長期)

サービスが無事に立ち上がり、そして軌道に乗りだすと、次は瞬発力を持って事業スケールを拡大するため、資金調達を行うケースが増えています。最近では、伝統的なベンチャーキャピタルのみならず、資金を持つ新興企業および大手企業によるコーポレートベンチャーキャピタルなども設立され、資金提供を積極的に行う動きも広がっています。

社員数は半年から1年ほどで10名~50名ほどまで一気に増えるケースも珍しくなく、このような時期に入ると、組織的に弱い部分や足りない部分をピンポイントで補完するために専門的なスキルや経験を持った即戦力となる中途採用が中心となってきます。

もちろん、未整備のオペレーションを整備することがミッションとなるため、自ら考え自ら行動し、急成長過程にある立場の異なる社内外の歪(ギャップ)を調整する粘り強さと仕組み化できる力が求められます。

この段階においても、収入面よりも事業拡大の局面にある企業の成長プロセスに関われることを仕事の価値と感じて参画するケースが多いです。

<採用される職種・スキル>

事業拡大に向けたビジネス・ディベロッパーには、事業開発・マーケティング・営業における経験と実績、特に外部連携やパートナーシップの推進に欠かせないコミュニケーション能力と問題解決能力が求められます。また、ベンチャー企業と大企業のそれぞれの立場での経験を持っているとより歓迎されます。

その他、セールス、マーケティング、カスタマーサポートなど会社とサービスの全体を強化する部門毎の採用も行われます。金融の規制に関連するサービスであれば、コンプライアンスやオペレーションに精通している方の採用も必要になります。

更に、インターネットを活用したブランド強化に向けた自社メディアの企画運用責任者や良質なコンテンツを発信できるライター人材も求められます。

(ステージ3:転換期)

上場やM&Aなどが視野に入り当初資本のEXITに向けて、フィンテック(FinTech)企業としての成長や業務オペレーションの整備も進み安定期に入ると、その中で更に新しいサービスを手掛け続けていく人と、再び創業期のスタートアップ企業に転職したり自ら起業する人に分かれていきます。

フィンテック(FinTech)スタートアップでのチャレンジは、金融とITを活用したスピーディーな課題解決を会社という単位での個別プロジェクトであるとも言える一方、中小企業から大企業への転換期においては、全社的に大きく成長し続けるための企業組織の持続的かつ健全な運営に向けて大手企業などでのマネージング経験を持つハイスペックなエグゼクティブクラスの採用に動き出すケースも少なくありません。

<採用される職種・スキル>

会社を次のステージへとスケールしていくための資金調達に向けた上場準備担当者やCFO、グローバル市場展開に向けた海外拠点責任者など、大企業での経験を生かせるポジションでの採用が多くなります。

一方で、社外で起きている新たなフィンテック(FinTech)スタートアップ企業や業界動向を掴みつつ、大企業病にならないための新しい働き方ができる組織作りやマネジメントなど、型にはまらない合理的で柔軟なリーダーシップとその企業が持つビジョンやサービスが果たす社会課題解決への強い想いが求められます。

以上、どのステージでフィンテック(FinTech)スタートアップに参加するかにより、仕事の内容や求められる人材やスキルは大きく変わります。

>フィンテック(FinTech)、IT業界転職のご相談(無料)はこちら

仕事を通じて何が得られるか?フィンテック(FinTech)業界の今後について

フィンテック(FinTech)企業で最新の金融サービスとIT技術を組み合わせた課題解決をスピーディーにサービス化する経験を重ねることにより、課題解決に対する興味関心が高まり、目的実現のための創意工夫や専門スキルを圧倒的なスピードで身につけることが出来ます。

金融サービスは生活のあらゆる局面に密着し、国境を越えたシームレスなサービスへと進化しています。フィンテック(FinTech)へのチャレンジは同分野の基礎技術となる分析・解析(ビッグデータ・IoT)、ブロックチェーン(P2P技術)、セキュリティ・個人認証の活用など、これからの社会課題解決に向けた応用分野でも幅広い領域で時代が求める経験を積むことができます。

このようなフィンテック(FinTech)の世界で我こそはという方は、ぜひ金融サービスのイノベーションに向けてチャレンジされてみてはいかがでしょうか。

用語集

- IoT(Internet of Things):モノのインターネットとも呼ばれ、パソコンやスマートフォンといった通信機器だけでなく、車、家電、体重計など身の回りの”モノ”に内蔵されたセンサーと通信機能によりインターネット経由でデータを蓄積することで、これまで見えなかった詳細なコンディションをリアルタイムに把握することを可能にする技術で、事前検知による故障前の部品交換など付加価値の高いサービスを生み出せる領域として注目を集めています。

- UX(User Experience):ユーザーにとって、これまでに経験したことも感じたことも無いような体験や満足を与えるサービスを提供し、ポジティブな驚きや便利な使い勝手など新しい発見を通じて、また使いたい、経験したいと思わせるようなユーザー体験サービスのデザインそのものを指します。ユーザーが繰り返し使いたい、対価を払っていいと思わせる領域として、これからのサービス提供において欠かせないものとなっています。

- PFM(Personal Financial Management):複数の銀行口座や証券口座に分散していた金融資産情報や日々の支出情報を集約し、パソコンやスマートフォンで一元的に管理し、ポートフォリオの分析などを簡単にできるようにすることで個人の財務管理を支援するサービスです。

- ロボアドバイザー膨大な数に上る金融商品から、投資の目的やリスク許容度など自分の方針に合った最適な金融商品のポートフォリオを独自のアルゴリズムにより自動作成し、運用状況や商品の組み換えといったリバランスの提案など、システムを介して支援するサービスです。

- ブロックチェーン:これまでのように特定の中央集中型システムを中心に依存することなく、ネットワーク上に点在するパソコンにデータを置いて分散型のネットワークを相互認証するP2P(Peer-to-peer)技術により、一つの中央集中型システムがダウンしたり乗っ取られたりするリスクを排除した信憑性の高い非中央集権型システムで、システム投資を大幅に削減する効果が期待されています。

- クラウドファンディング:群衆(crowd)と資金調達(funding)を組み合わせた造語で、特定の目的やプロジェクトに対して、これまでの銀行の融資やVC出資およびIPOによる金融市場からの資金調達といった手法ではなく、インターネットを介して不特定多数の人から幅広く資金を募る手法です。単なる資金提供という側面だけではなく、共感や応援といった要素を持ち、実績のないスタートアップ企業のほかアーティストや映画監督の活動など、幅広い分野で利用が広がっています。

- リーンスタートアップ:リーン(lean)と起業(スタートアップ)を組み合わせた造語で、生み出そうとするサービスのコアコンセプトに沿った必要最低限の試作品の提供を通じて顧客の反応を掴み、このサイクルを小刻みに繰り返すことで、新規サービスの具現化と立ち上がりにかかる時間とコストを大幅に減らし、成功率を飛躍的に高めようとする手法です。

>フィンテック(FinTech)、IT業界転職のご相談(無料)はこちら

フィンテック(FinTech)関連の求人情報