はじめに

1990 年代から 2000 年代初頭にかけて、日本の都市銀行は “外圧” とも呼べる四つの構造的プレッシャーにさらされました。これらが複合的に作用し、現在の三菱UFJ銀行、三井住友銀行、みずほ銀行という「三メガバンク」誕生へと繋がります。

本稿では、日本を代表するこれらの銀行の歴史的背景と、各行の統合・変遷についてまとめました。

メガバンク誕生の背景

かつて、日本には多種多様な都市銀行が存在していました。そうした銀行群は、1990年代から2000年代初頭にかけて、構造的とも言える4つの外圧に直面することになります。

- バブル崩壊に伴う巨額不良債権

1980 年代後半にバブルが崩壊すると、銀行のバランスシートには膨大な不良債権が残りました。自己資本は大きく毀損し、バブル形成時とは逆に、貸出におよび腰となり、経済成長に貢献できなくなりました。そこで、1998年、政府は公的資金注入による不良債権の一掃と、 “規模拡大による体力確保” を求めます。経営悪化が深刻だった UFJ 銀行が 2006 年に三菱東京フィナンシャル・グループへ救済合流したケースや、第一勧業・富士・興銀の三行統合によるみずほグループ誕生は、その象徴的な例です。 - 金融ビッグバン(1996 年〜)による競争環境の激変

橋本内閣が掲げた金融ビッグバンは、銀行・証券・信託の相互参入を解禁し、外資も含めた市場間競争を一気に加速させました。都市銀行は、“総合金融サービス” を掲げて証券・信託子会社等を設立するなど、合併による顧客基盤と資本余力の拡大が不可欠でした。 - バーゼルⅠ自己資本比率規制

1998年につくられたバーゼルⅠによって、国際業務を継続する銀行は 、8%以上の自己資本比率を維持しなければならなくなりました。バブル崩壊後、単独行では基準割れのリスクが高まったため、合併によって「厚みのある資本」を確保する動きが加速しました。結果として、資産 50 兆円超の超大型行が登場し、国際金融の舞台で最低限必要なスケールを備えるに至ります。

- 金融庁(旧大蔵省)の監督強化と統合誘導

1998 年に発足した金融監督庁(現・金融庁)は、財務内容のディスクロージャー義務や「金融検査マニュアル」を導入し、都市銀行の不良債権を厳格に査定しました。自己資本比率が基準を下回った銀行には早期是正措置や業務改善命令が発出され、「再建には統合しかない」というメッセージが暗黙に示されます。統合によって財務健全性を回復した銀行は、市場と行政の双方から “選ばれしプレイヤー” として認められる構図が形成されました。

以上の四層の圧力が絡み合い、都市銀行は「規模の経済」と「リスク吸収力」を同時に獲得するべく、大型再編に踏み切らざるを得なかったのです。

こうして、大規模な資本力・広範な顧客基盤・多機能な金融サービスを兼ね備えた、現在の三メガバンク体制が確立されました。三菱UFJ銀行、三井住友銀行、みずほ銀行の三行は、それぞれ異なるDNAを受け継ぎながら、国内外で事業領域拡大を続けています。

なお、メガバンクという呼称は1990年代末のメディア報道で定着した言葉ですが、法律上の区分ではありません。ただし三行は、国際決済銀行が公表する G-SIBs リスト(現在 30 行)に選定され「潰してはいけない銀行」として扱われています。

メガバンクのルーツと再編の歴史

ここでは、各行のルーツを詳しく紹介します。

1.三菱UFJ銀行

| 年 | 出来事 |

| 1880年 | 三菱為換店設立(後の三菱銀行) |

| 1880年 | 横浜正金銀行設立(後の東京銀行) |

| 1946年 | 東京銀行が外為専門銀行として再編 |

| 1996年 | 三菱銀行と東京銀行が合併 → 東京三菱銀行発足 |

| 2002年 | 三和銀行+東海銀行 → UFJ銀行発足 |

| 2006年 | 東京三菱銀行とUFJ銀行が合併 → 三菱東京UFJ銀行に |

| 2018年 | 銀行名を「三菱UFJ銀行」に変更 |

三菱UFJ銀行のルーツは①三菱財閥を作った岩崎弥太郎による1880年創業の三菱為換店→三菱銀行、②戦前から横浜生金銀行として外貨決済に特化し、1954年に日本唯一の外国為替専門銀行となった東京銀行、③2002年誕生のUFJ銀行(旧三和銀行・東海銀行)という三系統です。1996年に三菱銀行と東京銀行が合併し「東京三菱銀行」が誕生、国内ネットワークと海外決済に強みを併せ持つ巨大銀行となりました。その後、バブル崩壊で経営が揺らいだUFJ銀行を2006年に吸収、「三菱東京UFJ銀行」へ改称し、2018年に現在の名称へ統一されました。

東京銀行の前身である横浜正金銀行は“日本のドル箱”と称され、日本企業の海外進出を金融面で支えました。一方、三菱銀行は財閥本店の決済部門から独立した銀行で、帝国海軍向け造船や鉱山開発資金の供給で存在感を示します。こうした起源の違いから、同銀は長年「内向き」と「外向き」の二文化を併せ持つユニークな組織風土を形成してきました。

三菱銀行は 19 世紀末に “三菱為換店” として財閥本店の決済部門から分離独立しましたが、現在でも三菱商事・三菱重工・三菱地所などグループ主要 30 社超のメインバンクを務めています。

2.三井住友銀行

| 年 | 出来事 |

| 1683年 | 三井両替店創業(後の三井銀行) |

| 1895年 | 住友銀行創業 |

| 1990年 | 三井銀行+太陽神戸銀行 → さくら銀行誕生 |

| 2001年 | さくら銀行と住友銀行が合併 → 三井住友銀行(SMBC)誕生 |

| 2002年 | 三井住友フィナンシャルグループ(SMFG)発足 |

| 2003年 | 決済・個人業務のオンライン統合完了 |

三井住友銀行のルーツは江戸期に両替商を営んだ三井家の「三井両替店」(1683年)と、別子銅山経営で財を築いた住友家の「泉屋両替店」にさかのぼります。近代になると三井銀行(1876年)、住友銀行(1895年)がそれぞれ財閥の潤滑油として機能し、戦後復興資金の供給で存在感を高めました。バブル直後の1990年、三井銀行は太陽神戸銀行と合併し「さくら銀行」へ、さらに2001年に住友銀行との合弁を経て現行の三井住友銀行が発足します。阪神圏に強い住友銀行と首都圏に強いさくら銀行の店舗網は補完関係にありました。

3.みずほ銀行

| 年 | 出来事 |

| 1873年 | 第一国立銀行設立(渋沢栄一) |

| 1897年 | 日本勧業銀行設立 |

| 1902年 | 日本興業銀行設立 |

| 1943年 | 第一国立+勧銀 → 第一勧業銀行(第一勧銀)に |

| 1948年 | 富士銀行と改称(旧安田銀行) |

| 1999年 | 第一勧銀+富士銀+興銀が統合を発表 |

| 2002年 | みずほフィナンシャルグループ発足(みずほ銀行、みずほコーポレート銀行) |

| 2013年 | 銀行二行を統合 → 単一行「みずほ銀行」に移行 |

みずほ銀行の系譜は①第一国立銀行(渋沢栄一、1873年)と日本勧業銀行(1897年)→第一勧業銀行、②旧安田財閥系の富士銀行、③長期産業金融を担った日本興業銀行という四流の血を引きます。1999年、三行が全面統合を発表し、2002年にみずほフィナンシャルグループが正式発足。当初は銀行二行体制でしたが、システム障害を契機に2013年に合併、現在の単一行モデルへ移行しました。

第一勧銀の「国民銀行」文化、富士銀の「市場志向」、興銀の「官民橋渡し」という社風は色濃く残っています。富士銀行の源流である旧安田銀行は戦前、安田善次郎が築いた保険・信託・不動産を巻き込む巨大金融コングロマリットの中核だったことから、戦後は安田保険(後の損保ジャパン)・安田火災などが分離されましたが、みずほ銀行は現在も SOMPO グループ、明治安田生命、日本郵政グループとの取引シェアが高く、安田系 “公共セクター × 個人保険” の遺伝子が強く残ります。

なお、日本興業銀行は、第一勧業銀行、富士銀行などの普通銀行とは全く違う役割で設立されています。戦前に日本の工業化、そして戦後、高度経済成長期の大型設備投資に対する長期資金供給で極めて重要な役割を果たしました。普通銀行は1年定期預金で資金を調達していましたが、日本興業銀行は利金債という5年ものの債券で調達し、工場建設などの長期資金ニーズに応えていました。

また、銀行貸出だけではなく、企業が発行する社債市場も作り上げてきました。その証券会社が、現在のSMBC日興証券なのです。今や全く資本関係はなくなりましたが、日興という社名は、日本興業銀行から由来しています。旧日本興業銀行の業務は今でいう投資銀行的な色彩が強かったことから、みずほ証券は銀行系証券ですが、現在でも社債引受はトップを誇っています。

今後の展望と課題

低金利環境下で利ざやが縮小し、フィンテック勢との競争が激化するなか、三行は共通して

- 非金利収益の拡大(ストラクチャード・ファイナンス、決済ビジネス、グループでの証券業務)

- 海外業務の拡大

- 国内DX投資による高度化とコスト削減(次世代勘定系、生成AI活用)

を重点戦略に掲げています。また、国際業務が集中することから、 AML(アンチ・マネーロンダリング)高度化への投資も不可欠です。それにより近年、外部テック企業との合弁・CVC 投資が加速しています。

おわりに

150 年あまりにわたる日本銀行史を振り返ると、メガバンク三行の歩みは「外圧への適応と内発的進化」の連続でした。明治期の国策銀行や財閥金融部門として産声を上げた彼らは、戦後復興・高度成長を経てバブル崩壊という試練に直面し、1990 年代後半から 2000 年代初頭の大型再編で現在の姿へと収斂しました。バブル処理、金融ビッグバン、バーゼル規制、金融庁改革という四層の圧力は、単なる救済策としての合併ではなく、「資本増強と機能多様化を同時に実現する強制的アップグレード」を銀行に迫ったと言えます。

再編後の 20 年で三菱UFJ・三井住友・みずほは、それぞれの DNA を色濃く残しながらもグローバル化・デジタル化に踏み出し、今やわが国の金融インフラを支える「経済安全保障の中枢」へと役割を拡大しました。とはいえ、フィンテック勃興・ESG 要請・地政学リスクなど外部環境はなお激変しています。非金利収益の拡大、海外業務の拡大、次世代勘定系を含む DX、グリーンファイナンスといった重点戦略は、3行が再編後も共通して抱える“持続可能な競争優位”の獲得課題にほかなりません。

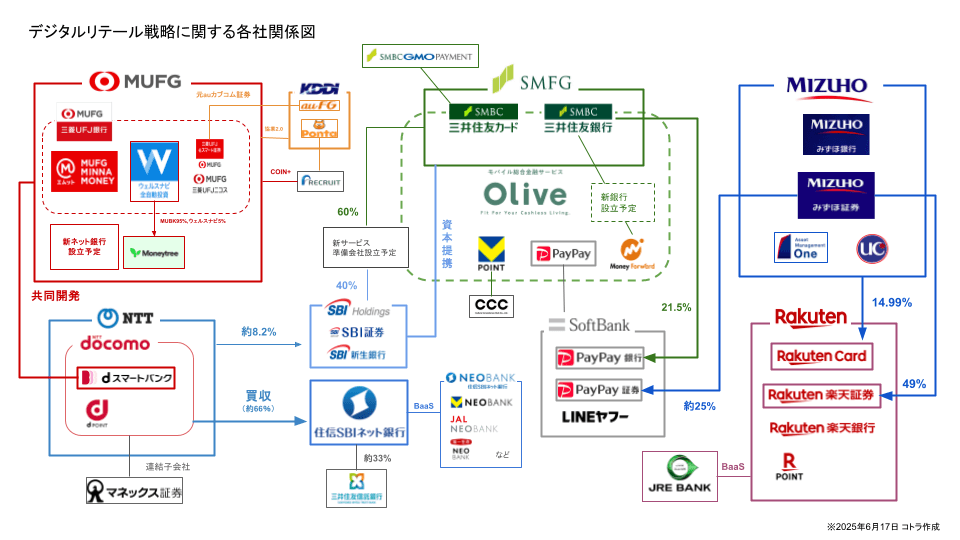

また、直近では、長らく続いたゼロ・マイナス金利政策が終わり、「金利のある世界」に戻ってきたことから、最もベーシックな預金獲得のためのリテール部門に大変革が起こっています。

結局のところ、銀行とは“信用”と“情報”をつなぐ社会インフラです。三メガバンクが自らの源流を深く理解し、受け継いだ文化資本を強みに次なる一手を打ち出せるかどうか。その舵取りこそが、日本経済の競争力と国民生活の豊かさを左右すると言えるでしょう。

主な求人一覧

コトラでは、下記以外にも様々な求人を取り扱っております。

ご相談お待ちしております。

- オルタナティブデータ営業/金融商品取引所持株会社※グループ配属/年収:~1200万円/東京都

- 運用案件発掘のための営業(アソシエイト、リーダー)/ネット銀行/年収:~1200万円/東京都

- 大手信託銀行での市場営業(デリバティブ、金利、為替プロダクツのセールス)/年収:800万円~1400万円/東京都

- メガバンク系投信評価会社での銀行・証券会社向け営業/年収:~1000万円/東京都

- 【東京・大阪】法人営業担当(育成・即戦力人材)/日系運用会社/年収:~1000万円/お問い合わせください。

- 【群馬】営業店での銀行業務/地方銀行/年収:~1000万円/群馬県

- 【群馬】リース営業/地方銀行※出向/年収:~1000万円/群馬県

- 資産運用会社における海外投資家向けセールス/マーケティング/日系大手運用会社/年収:~1400万円/東京都

- 【全国】ファイナンシャルアドバイザー/金融商品仲介業社/年収:~1000万円/お問い合わせください。

- 【東京/埼玉/千葉/神奈川/愛知/大阪/兵庫/福岡】住宅ローン営業事務/金融商品仲介業社/年収:~800万円/お問い合わせください。

この記事を書いた人

コトラ(広報チーム)

金融、コンサルのハイクラス層、経営幹部・エグゼクティブ転職支援のコトラ。簡単無料登録で、各業界を熟知したキャリアコンサルタントが非公開求人など多数のハイクラス求人からあなたの最新のポジションを紹介します。

.png)