お気に入りに追加

お気に入りに追加

PEファンドの概要

プライベート・エクイティ(PE)投資とは?

プライベート・エクイティ(Private Equity、以下PE)とは、一般的にはその名の示す通り「未上場企業の株式」を意味します(ちなみに、上場企業の株式はPublic Equityです)。よって、PE投資を定義づけるならば、「未上場企業株式の取得・引受を行う投資行為」となります。

同じPE投資でも投資対象企業のステージによって呼称が変わります。分かりやすい例ではベンチャー・キャピタル投資(ベンチャー企業等の立上げ期企業への小規模投資)も広義のPE投資に含まれますが、本稿ではPE投資の代表格である「バイアウト(Buy Out)投資」を生業とする狭義のPEファンド、主にバイアウトファンドについてお伝えします。

バイアウト投資とは?

バイアウト投資は、立上げ期を終えて成長期・成熟期に入った企業に対する投資手法のことで、原則過半数の株式を取得して投資先企業の経営権を取得します。投資を実行する際には対象会社経営陣の事前了解を経て行われており、投資後は役員派遣等によって投資先企業の経営に積極的に関与。

その後は企業価値向上のための施策を推し進め、一定期間経過後(2〜3年くらいが多い印象)に株式公開(IPO)やM&Aによる第三者への株式譲渡等を通じて投資資金を回収し、キャピタルゲインの獲得を目指します。端的に言えば、この投資手法を用いて投資家から集めた資金の運用を行っているのが「バイアウトファンド」です。

業界を熟知、数多くのご紹介実績のあるコンサルタントに転職相談する(無料)>

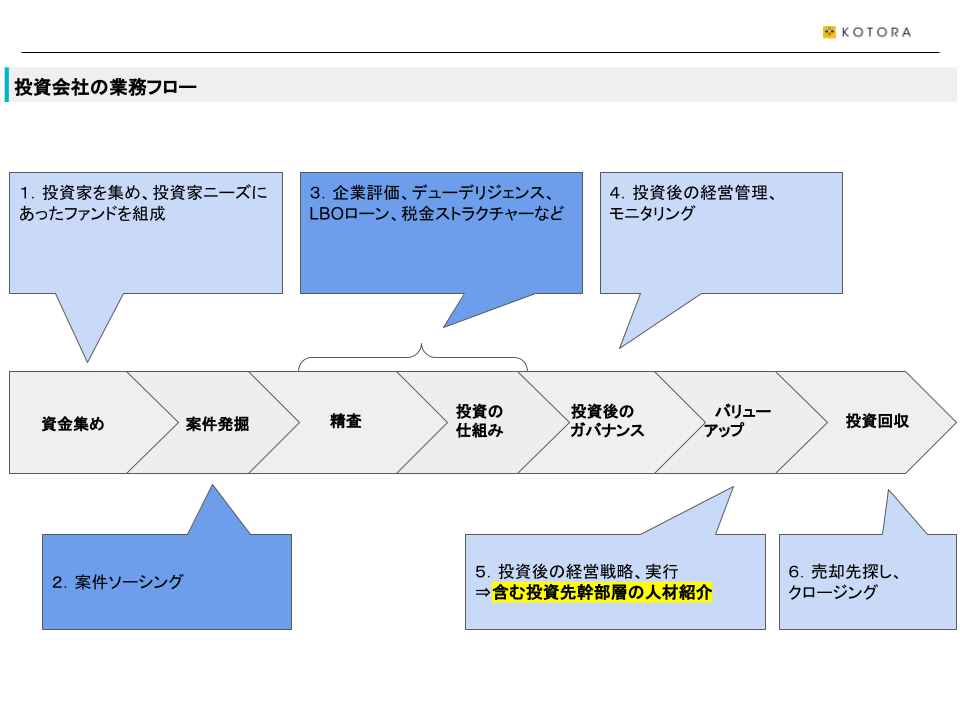

PEファンドの業務フロー

ファンド規模やファンド毎の方針によって、自前で行う業務と、外注する業務に分かれます。

上記図の1・4・5・6は自前で実行するファンドが多い業務。とくに4・5の投資後の業務で独自の特徴を出すファンドが多く見られます。また、投資先幹部採用も重要なミッションの一つとなっています。ファンド投資先への転職については、こちらの記事でも解説しています。

2・3の一部は小規模ファンドまたは外資ファンドは外注するケースも多く見られます。

外注先としては、2はM&A仲介業者、金融機関、3は会計事務所(財務DD)、コンサルティング会社(ビジネスDD)、弁護士(法務DD)、フィナンシャルアドバイザー(ストラクチャー)が多く見られます。

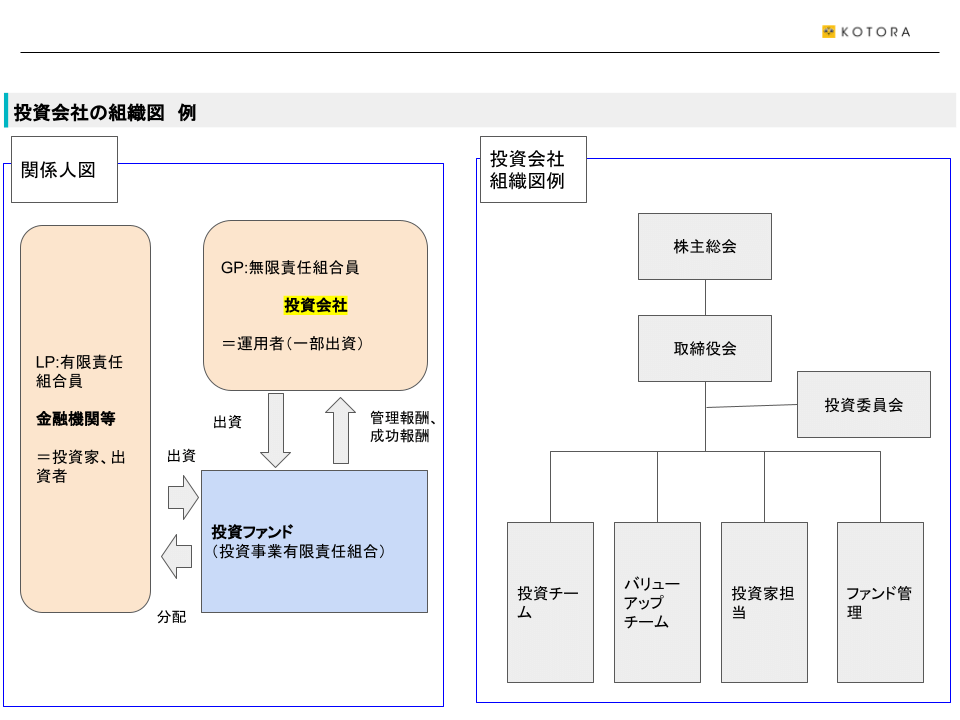

投資ファンドの担当者別のミッションと求められるスキルを下記にまとめました。

| 職種 | ミッション | 必要スキル | 備考 | 担当業務 |

|---|---|---|---|---|

| 投資家担当 | 投資家を探し、投資家への報告業務を行い、ポートフォリオを管理し、投資家とのリレーションを維持すること | 投資家対応経験、証券会社での金融法人担当経験など。 またはキャピタルコールなどの投資周り実務経験。 | ファンド規模が500億以下の場合には、代表や役員が兼ね、バックオフィスが実務を担当することが多い。 | 1 |

| 投資担当(ディレクター) | 投資案件を探し、株主経営者をくどき、自社のファンドから投資を行い、投資リターンを最大にすること。チームをマネージすること。 | 投資ファンドでの経験。 デューデリジェンス、バリエーション、投資ストラクチャー、投資実行、投資後のバリューアップ、エグジットなど一連の経験。 | キャリアスタートとして金融機関の人が多いが、コンサルティング会社経験者も多い。まれに事業会社スタートの方もいる。ディレクターのキャリアスタートによって投資プロセスで重視するポイントが異なるケースも。 | 2 3 4 5 6 |

| 投資担当(マネージャー) | ディレクターの指示の下、アソシエイトに作業を指示し、アウトプットを最大にする。 | 一連のファンドスキルのうち、一部の経験のみでも歓迎。 | 同上 | 2 3 4 5 6 |

| 投資担当(アソシエイト) | マネージャーからの指示の下、投資ファンドでの一連の業務作業を担当する。 | 財務スキル(金融機関または会計士)またはコンサルスキル(コンサルティング会社での経験) | 数は少ないが事業会社経験でもスキルを満たしている方がいる。商社には多い。 | 3 4 5 |

| バリューアップ担当 | 投資先の価値を最大化すること。 | コンサルティング会社または事業会社の経営サイド経験。 | 小規模ファームの場合、投資チームが兼任することも多い。 | 4 5 |

投資ファンドの組織図例

国内バイアウト業界の歩み

国内市場の草創期は90年代後半

バイアウトは1970年代の米国で生まれた投資手法と言われていますが、日本で草創期となるのは1990年代後半。規制緩和の御旗の下、金融業界に係る様々な規制の緩和・撤廃が進められたこの時期に日本のバイアウト業界が産声を上げました。

現在も国内バイアウト業界をリードする独立系ファンドの双璧、アドバンテッジパートナーズとユニゾン・キャピタルが最初のバイアウトファンドを立ち上げたのもこのタイミングです。

国内金融機関系、外資系の市場参入が続く

時同じくして、ベンチャー・キャピタルとして既に実績を上げていた金融機関系の投資ファンドが株式市場の低迷等を背景に苦戦し、新天地を求めてバイアウト市場に参入。ジャフコや東京海上キャピタル(現・ティーキャピタルパートナーズ)などが、プレーヤーとして名乗りを上げています。

そして2000年前後からは、第三勢力として外資系の投資銀行やPEファームが国内市場に参入。米Ripplewood Holdings LLCによる旧日本長期信用銀行(現・新生銀行)の買収は、当時大きな話題となりました。外資系ではグローバルファンド投資枠の一部を日本向けに割り当てる設定が今も多いですが、例えばThe Carlyle Groupは最初の日本専用ファンドを2001年に設立しており、以後実績を積み上げて有力プレーヤーとしての地保を固めています。

企業再生ファンドの勃興と、続くプレーヤー拡大期

また、2000年代初頭は経営難に陥った企業を投資対象とする投資ファンド(いわゆる企業再生ファンド)の設立が増え、ジェイ・ウィル・パートナーズ、フェニックス・キャピタル(現・エンデバー・ユナイテッド)等が参入。他バイアウトファンドで経験を積んだ方々の独立(J-STAR等)も相次ぎました。ベインキャピタルやKKR、ペルミラ・アドバイザーズ等の外資勢が日本市場に参戦したのもこの時期です。

リーマンショック後の「冬」を越え、再び業界は成長期に

その後、リーマンショックを境に業界環境が一変し、解散・撤退する日系・外資系ファンドが複数現れるなど、一時「冬の時代」を迎えます。入れ替わるようにこの時期設立されたのが、企業再生支援機構(現・地域経済活性化支援機構)や産業革新機構といった政府系ファンドでした。

そして現在。アベノミクスによる日本経済の回復とともに「冬の時代」は終わり、再び国内バイアウト市場は成長期に入っています。2010年代半ば以降、日本成長投資アライアンス、日本産業推進機構、日本企業成長投資などが新たに市場参入。史上空前の低金利環境下で機関投資家のオルタナティブ投資意欲が高まっていることも追い風で、ここ数年はPEファンド各社が新設するファンド規模も増大傾向が続いています。

バイアウトファンドでのお仕事

では、具体的にバイアウトファンドでの仕事内容をみてみましょう。多少細かいところは省いて大きく括ると、以下5つに分けられます。

(1)ファンド組成(ファンドレイズ)

(2)投資案件の発掘(ソーシング)

(3)投資実行(エグゼキューション)

(4)投資後バリューアップ・モニタリング

(5)投資資金の回収(エグジット)

ファンド組成(ファンドレイズ)

ファンドレイズとは、端的に言えば投資家(金融機関等の機関投資家、事業会社等)から資金調達を行うことです。

まずは組成しようとするファンドに関して、投資対象とする業界や企業の規模、投資手法、ファンドサイズ、投資期間、期待リターンの水準等の「投資方針」を決定します。

投資方針が決定したら、次のステップは投資家候補への投資打診、つまりは営業活動を行います。ここでいう「投資家」の多くはプロ投資家である機関投資家(金融機関等)ですが、事業会社や個人富裕層を対象とするファンドも存在します。

投資案件の発掘(ソーシング)

投資家からの資金調達が済んで無事にファンドが組成されると、次は投資案件の発掘(いわゆるソーシング)を進めていきます。

案件発掘のルートには幾つかパターンがありますが、実態としては投資銀行やFAS等のアドバイザリー会社、金融機関から案件が持ち込まれるケースが多いようです。その他、ファンド側の方で投資方針に沿ったターゲット企業を選定してアプローチするケースもあります。

投資実行(エグゼキューション)

発掘した投資案件に関して、投資実行に係る一連の作業(エグゼキューション)を行うのがこのフェーズとなります(以下、エグゼキューションの一部抜粋)。

・秘密保持契約(NDA、CA)の締結投資

・対象企業からの内部情報入手、各種分析

・意向表明書(LOI)作成・提示

・基本合意書(MOU)締結

・各種DD(財務、ビジネス、法務等)の実施

・銀行からのローン調達(LBOローン)

・最終交渉、最終契約締結

・クロージング

投資後バリューアップ・モニタリング

投資実行後は、投資先企業のバリューアップとモニタリング業務を行います。バリューアップとは、投資先企業の企業価値向上を目的に行う施策のことですが、ここの関わり方(ハンズオン)については各ファンド間で違いがあり、同じファンドでも投資先企業の状況次第でその度合が異なったりもします。

モニタリング業務は、各種KPIの設定、取締役会への出席等を通じて行われます。

投資資金の回収(エグジット)

投資利益(キャピタルゲイン)の最大化と、投資先企業にとっての最善を考慮し、最適なEXIT戦略を策定・実行することが求められます。M&Aによる売却(他投資ファンドへの売却含む)、株式公開(IPO)等で実行されます。

業界を熟知、数多くのご紹介実績のあるコンサルタントに転職相談する(無料)>

バイアウトファンドで働くには?

ここまでバイアウトファンドでの仕事内容について簡単に触れてきました。では、バイアウトファンドでフロントメンバー(投資担当)として働くには、どうしたらよいのでしょうか。

学校を卒業して新卒社員として入社、というわけにはいきません。仕事内容からも感じられると思いますが、親和性の高いM&A業界(投資銀行、M&Aブティック、FAS等)や、戦略・経営コンサルティング業界等で経験を積んだ方が転職をして入社するケースが一般的です。

各社でタイトル呼称・構成は異なりますが、投資案件を実務上リードすることが求められるVP・ディレクタークラスについては、やはり同業他社での経験者が強く望まれる傾向にあります。

そのため、投資業務未経験の方が業界の門を叩くタイミングとしてはアソシエイト年代(若手層)となり、実際にバイアウトファンドに係る採用求人の多くはアソシエイトクラス(イメージ:M&A等で3〜5年程度以上の経験を持つ概ね20代後半〜30代前半の若手層)を主な採用ターゲットとしております。

もし本稿をご覧頂いて、「バイアウトファンド」業界への転職にご関心をお持ち頂けましたなら幸いです。

コトラの転職支援サービス

バイアウトファンドのポジションはタイミングによって募集を開始したり、停止したりと流動性が高いポジションとなっています。そのため、バイアウトファンドへの転職をお考えの方は、定期的な情報収集を続けることをおすすめします。

ただ、特に現在就業中の方におかれましては「現職が忙しく情報収集に時間を回せない。」という方も多いのではないでしょうか。そんな方は、転職支援サービスを利用し、信頼できる転職エージェントと中長期的な関係を構築することを強くおすすめいたします。

コトラでは、ファンド投資先での業務経験を持つコンサルタントが、自らの業務経験、これまでバイアウトファンドへの転職を多数支援した経験、転職先企業とのリレーションを生かして転職支援を行っています。弊社でしか取り扱っていない、非公開求人も多数ございますので、あなたにピッタリの求人を見つけることができます

業界に精通したコンサルタントが、あなたの経歴をよく理解した上でキャリアコンサルティングをさせていただきます。

まずはお気軽に弊社コンサルタントまでご相談ください。

業界を熟知、数多くのご紹介実績のあるコンサルタントに転職相談する(無料)>

PEファンドの関連求人

- 独立系プライベートエクイティファンドでの投資担当(アソシエイト)/800万円~1400万円/東京都

- 外資大手バイアウトファンドにおける投資担当(アソシエイト)/1400万円~/東京都

- 国内大手投資ファンドにおける投資担当(アソシエイト、アナリスト)/800万円~1400万円/東京都

- 国内著名PEファンドにおける投資担当者/800万円~1400万円/東京都

- PEでの投資担当者(若手)/1000万円~1600万円/東京都

- 大手PE投資会社でのバイアウト投資プロフェッショナル(プリンシパル、マネージングディレクター)/800万円~1800万円/東京都

- 独立系バイアウト投資ファンドでの投資担当(アナリスト〜アソシエイト)/1000万円~2000万円/東京都

- 国内独立系バイアウトファンドでの投資担当(アソシエイト〜シニアアソシエイト)/1000万円~1600万円/東京都

- 国内独立系バイアウトファンドでの投資担当(アナリスト〜マネージャー)/800万円~1600万円/東京都

- 著名独立系PE投資ファンドでの投資担当/800万円~1400万円/東京都

- 金融グループ系PEファンドの投資業務(シニアアソシエイト〜VP)/1600万円~/東京都

- 著名独立系バイアウトファンドの投資担当/1000万円~2000万円/東京都

- 大手日系PEファンドでの投資業務(アソシエイト、シニアアソシエイト)/1200万円~/東京都

- 大手バイアウトファンドでの投資担当(アソシエイト)/~800万円/東京都

- バイアウト投資ファンド(中堅中小企業特化)での投資担当/1000万円~1200万円/東京都

- プライベートエクイティファンドでの投資業務(若手)/1000万円~1400万円/東京都

- 大手事業会社出資PEファンドにおける投資担当/1000万円~2000万円/東京都

- 外資系バイアウトファンドでの投資担当者/1600万円~/東京都

www.kotora.jp

www.kotora.jp