1.外国為替の仕組みについて

2.足元で進むドル高円安

3.日銀の為替介入について

4.今後の相場の見通しについて(執筆者の私見)

1.外国為替の仕組み

外国為替(Foreign Exchange)とは

異なる通貨を交換することを外国為替と言います。

輸出入や外国証券投資など、円だけで取引できない場面では、通貨を交換する必要があります。

外国為替の仕組み

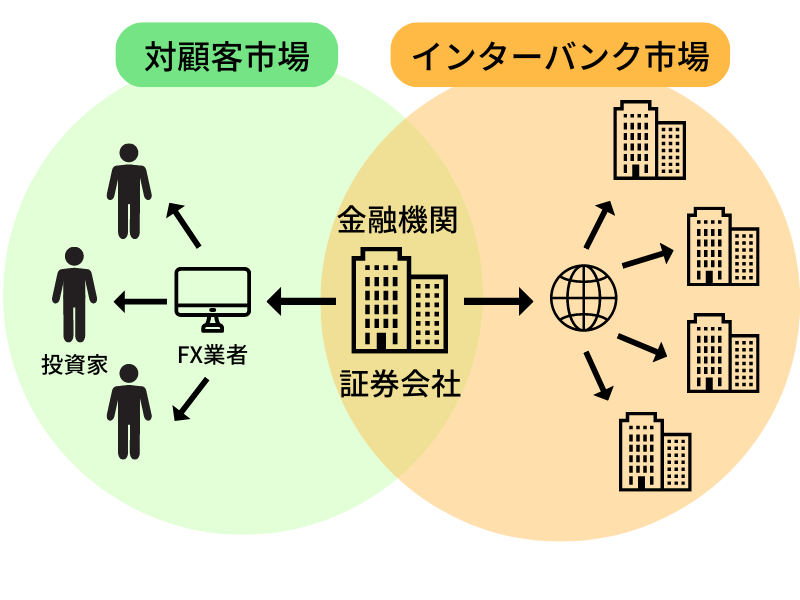

一般的に「マーケット」はインターバンク市場のことを指し、実際にプライスはインターバンク市場で変動していきます。

外国為替の市場参加者(どのようなニーズがあるのか)を大きな区分で分けると、以下の通りです。

①実需(投資や投機以外の、貿易などの決済の需要)

●輸出入企業が為替をやり取りするニーズ

輸出企業:販売した製品の代金を外貨で受け取り、その外貨を円貨に戻します。

輸入企業:海外製品の購入は外貨で支払うため、円貨を外貨へ変換する必要があります。

②投資

外貨を買って円を売るニーズ:外貨資産の購入

外貨を売って円を買うニーズ:保有している外貨資産の売却

保有している外貨資産のヘッジ

※ヘッジとは

円高や円安といった為替変動による損益を回避することをヘッジと言います。

③投機

外貨買い円売りのポジション(円安を見込んでポジションを作る動き)

外貨売り円買いのポジション(円高を見込んでポジションを作る動き)

を作り、利益を得ます。

※ポジションとは

外国為替取引によって生じた外貨の債権と債務の差額のことを指します。

外国為替取引の種類

先程、外国為替とは「異なる通貨を交換すること」と説明しましたが、交換する(=決済する)タイミングは様々です。

大きく分けると、以下の3つになります。

①スポット為替

スポット応当日(通常は取引の2営業日後)に決済(=異なる通貨を交換)する為替取引のことを言います。

最も流動性が高く、多くの取引がされています。

②先物(フォワード)為替

スポット応当日より先の将来の日付に、決済を実行する為替取引のことを言います。

例:輸出企業の売上の代金が3ヶ月先に立っている場合、為替リスクをヘッジするために3ヶ月先のドル売り円買いをする。

③為替スワップ取引

スポット応当日で買い(売り)、先で売る(買う)といったように、異なる期間の買い(売り)と売り(買い)を組み合わせて行われる為替取引のことを言います。

実質、通貨の貸し借りをすることに等しいため、大きな経済効果もあります。

例:スポット応当日にドルを買い、円を売る。➡1ヶ月後、反対にドルを売り、円を買う。

●先物為替は、スポット為替とスワップで合成することができます。

例・USDJPYの1ヶ月先物の買いは、スポットのUSDJPYの買いとスポット vs 1ヶ月のUSDJPYのSell Buyのスワップ取引により合成することが可能です。

為替スワップの経済効果

USDJPYの1ヶ月Buy Sellを例に説明します。

①スポット応当日にドル買い円売りを行う。

(=ドルを受け取り、円を支払う。)

②1ヶ月後にドル売り円買いを行う。

(=ドルを支払い、円を受け取る。)

これらを併せて考えると、2営業日から1ヶ月後までの間、円を相手に貸し出し、ドルを借り入れているのと同じ経済効果が得られます。

1ドル=150円として、スポット応当日に1,000,000ドルを受け取り、150,000,000円を支払う。

1ヶ月後に1,000,000ドルを支払い、149,500,000円を受け取る。

➡1ドル149円50銭で1,000,000ドルを売却するのに等しくなります。

スポット応当日での売買レートと1ヶ月後の売買レートの差がスワップ価格として建値されます。

この場合、50銭=0.50円です。

通常、外国為替でポジションを作る場合、流動性の高いスポット取引でドル買い円売り等を行います。

しかし、そのまま放置してしまうと、2営業日後には決済が完了し、ポジションがなくなってしまいます。

そのため、決済までの日付が翌営業日になった時点で、Tomorrow Next(翌営業日 vs その翌営業日)のスワップを組んで、翌営業日に決済日をロールオーバーする必要があります。

FX(外国為替証拠金取引)などで言われているスワップポイントとは、この際につくポイントのことを指します。

ドル円のSell Buyは金利の高いドルを貸して、金利の安い円を借りることと同じ経済効果が得られるため、金利差分に相当するスワップポイントが日々享受できます。

現状では、日々1.2銭程度の利益が得られるという換算です。

1ドル=150.00円でのドル買い円売りした場合

USD1万ドルの買い@150.00円だったものが、一日経過してスワップポイント1.2銭を受け取ると、USD1万ドルの買い@149.988円になります。

2.足元で進むドル高円安について

実需・投資・投機の構造

①実需(投資や投機以外の、貿易などの決済の需要)

かつては貿易黒字でしたが、足元では貿易赤字の構造が継続しています。

その原因として、円高や日本国内での生産コスト上昇、消費地の近くに生産拠点を置く流れなどによる輸出額の減少や、資産価格の上昇による輸入額の増加が挙げられます。

②投資

・貿易黒字の時代に稼いだ外貨を国内に還流させず、外貨資産に投資する動きがあります。

・高い利回りや、成長期待から外国株に投資する動き

・海外の製造拠点構築等の海外の実物資産への投資

③投機

内外金利差などを背景とした円安進行や、金利差によるキャリーをねらった円売りポジションの構築が活発です。

金利が外国為替に及ぼす影響について

①米国の利上げによるUSD建資産への投資妙味が増す効果

米国の利上げでUSD建資産への投資妙味が増すことにより、ドルを買って円を売る動きが加速します。

②米国の利上げにより、ドル買い円売りのポジションの保有妙味が増す効果

USD買い円売りのポジションを保有し続ける場合、スワップのSell Buyにより、ロールオーバーをし続ける必要がありますが、USDJPYのSell Buyのスワップポイントが拡大し、保有することにより、日々受け取れるスワップポイントが拡大するため、USD買い円売りの動きが加速します。

ドル高円安の背景

米国の利上げ

FRBは2022年3月16日の連邦公開市場委員会(FOMC)にて、2018年12月以来3年3ヶ月ぶりの利上げを実施し(この時の利上げ幅は0.25%)、FF金利の誘導目標を0.25〜0.50%としました。

その後も、インフレの予想以上の加速を理由に、足元では9月22日に0.75%の利上げを実施し、現在のFF金利の誘導目標は3.00〜3.25%となっています。

足元のインフレ加速を受けたFRBの利上げペースの加速が、USD高進行の要因となっています。

日本の金融緩和継続

上記米国をはじめ、豪、英、欧、各国中銀がそれまでの金融緩和を終了し、利上げを余儀なくされる中、日本銀行は変わらず金融緩和策の継続意志を表明し続けていることが、円売りに安心感を持たせています。

3.日銀の為替介入について

「為替は市場において決定されるべき」という不文律があります。

為替レートは輸出競争力等にも影響するものであるため、先進国において、平時は為替介入はするべきでないと言う原則があります。

ただし、市場の過度な変動や無秩序な動きが、経済や金融の安定に対して悪影響を与えると認められる場合においては、為替介入が手段として認められるということが一般的な認識です。

為替介入は相手国の了承を得て行われるのが通例であり、過度な変動を抑え込むためのスムージングオペレーションのみが認められています。

そのため、特定のレート水準を守るためや、為替を自らが望む方向に動かすための介入は認められていません。

ドル高円安が進行している今回のケースで言うと、そのペースを抑える目的では認められますが、150円以下に抑え込むために、150円のラインを死守する等の方法は、原則論に反することになります。

為替介入の種類

協調介入:当事者両国の中銀が協調で介入するケースや、G7などの大きな枠組みで協調して介入するケースを指します。

単独介入:日本銀行が単独で行うものを指します。

為替介入の原資

自国通貨売り外貨買いの介入の場合、日本銀行はお札を刷れば理論上は無限に介入ができますが、今回のようなドル売り円買いにおける為替介入の場合は、日本銀行が保有する外貨準備が原資となり、介入金額には限りがあります。

4.今後の相場の見通しについて

あくまで、本記事の執筆者の私見になりますが、ご参考までにご覧ください。

米国サイドの要因

米国の利上げサイクルは今後も継続すると考えられるため、こちらの出口が見えるまでは、USDサイドからのUSD高要因は継続すると考えられます。

今後の米国の経済状況を見ながら、利上げペースの鈍化や、出口が見え始めると、それがUSD高のピークアウトのきっかけとなる可能性が高いです。

今後の利上げ見通しについて、大手証券会社の予想では、11月に0.75%、12月に0.75%、2023年2月に0.5%、3月に0.25%を予想し、そこで利上げが終わると言われています。

そのため、景気指標にもよりますが、年内はまだUSD高圧力は強く残る可能性が高く、年明け以降ピークアウトしていく可能性が高いのでは無いかと思います。

日本サイドの要因

黒田日銀総裁のこれまでの発言を見ていると、自らの政策の正当性を主張するために、動けない状況に陥っているという印象を受けました。そのため、黒田総裁在任中(来年4月8日まで)に大きな政策変更が行われる可能性は少ないのではないかと考えます。

次期総裁の議論が活発化し、次期総裁の政策スタンスなどが議論される年明け以降、円安要因がこれまでよりは緩和される可能性はあると思われます。

財務省と日銀の戦略

日本が緩和的金融政策は維持したまま(円安要因が残ったまま)、為替介入に踏み切った背景には、上記のようなドル高円安のピークアウト要因が年明け以降に見通せる為、それまでの時間稼ぎの為に、スムージングにしかならない為替介入にあえて踏み切ったと思われます。